- Ascend Consultancy

- 航空専門家の視点

- 航空機投資

- 航空機業界の動向予測

2025年上半期 貨物専用機市場の動向

世界の航空貨物市場は依然として大きな変動に直面しており、貨物需要、世界経済の見通し、関税、地政学的要因が複雑に絡み合っています。2025年上半期は、これらの要因が市場環境とオペレーターの意思決定に大きな影響を与えました。

Cirium Ascend Consultancyのアナリストとコンサルタントによる最新情報の全文をお読みください。Ascend Consultancyのアナリストとコンサルタントは、航空会社、航空機製造・メンテナンス企業、金融機関、保険会社、非銀行系投資家に緻密な分析、解説、予測を提供するエキスパートです。

Cirium Ascend Consultancyのチームをご紹介します。

Ascend Consultancyによる今後の展望

Yinan Qin

Senior Aviation Analyst

Cirium Ascend Consultancy

トラフィックおよび収益

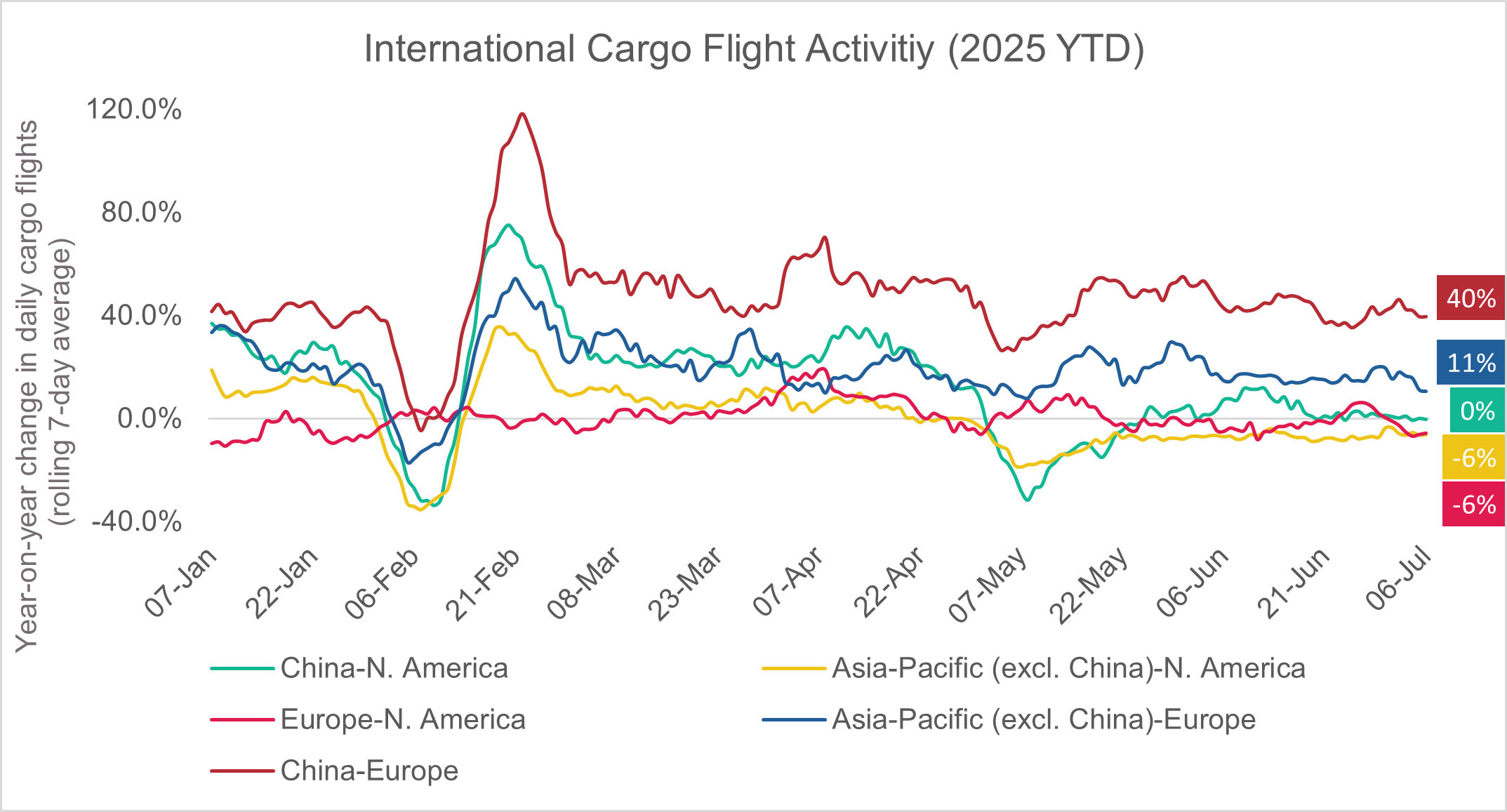

2025年に入ってからの貨物便運航データを見ると、2月に発表された新たな米国関税の影響で、一時的に北米向けを中心に便数が急減しました。しかし、5月の関税発効前には前倒し出荷が進み、便数は急速に回復しました。貨物便は旅客便に比べて柔軟で、市場動向に即応するため、今後も関税に基づく調整が予想されます。

航空貨物の収益率は2020~2022年にかけて大きく変動しましたが、2023年後半以降は安定し、コロナ前と比べて約33%高い水準で推移しています。一部(欧州-北米間など)ではパンデミック前の水準に戻った一方、アジア-欧州・アジア-北米間の料金は容量制約と地政学的な影響で引き続き高止まりしています。米国関税の影響は不透明なままで、収益率がコロナ前に戻る兆しは当面見られません。

Note: (narrowbody/widebody freighters) * total = all Asia-Pacific and Europe to North America, and Asia-Pacific to Europe

Source: Cirium Core

フリート状況

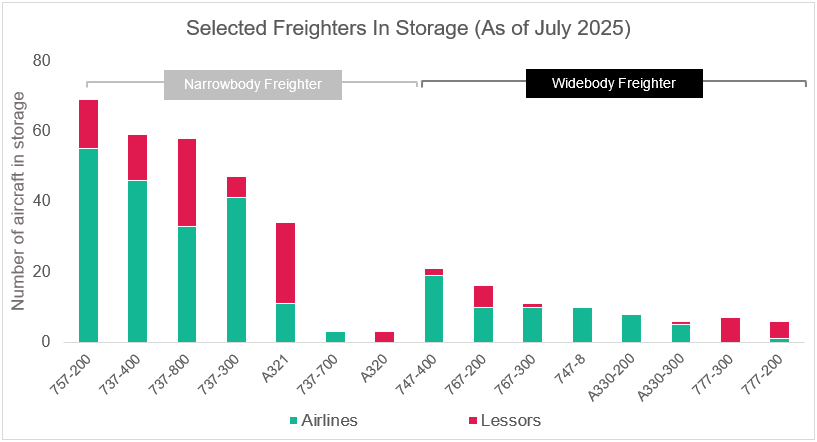

過去20年で貨物専用機の在籍数は増加を続け、2025年中頃にはワイドボディ機が約1,400機、ナローボディ機が約800機に達しています。ワイドボディ貨物機の増加は新造機や旅客機から貨物機への改造(P2F)、さらにはパンデミックで一時的に退役した機体の再稼働が要因です。

一方、ナローボディ貨物機は急増後に供給過剰となっています。ワイドボディ機の約13%と比べ、ナローボディ機は26%が保管中です。多くはボーイング737-800やエアバスA321で、需要が弱いことやリース先の確保難、高コストによるものです。エンジン単体のリース料高騰も、全機リースよりエンジン単位リースの傾向を加速させています。

Note: Widebody and Narrowbody Freighters only

Source: Cirium Fleets Analyzer

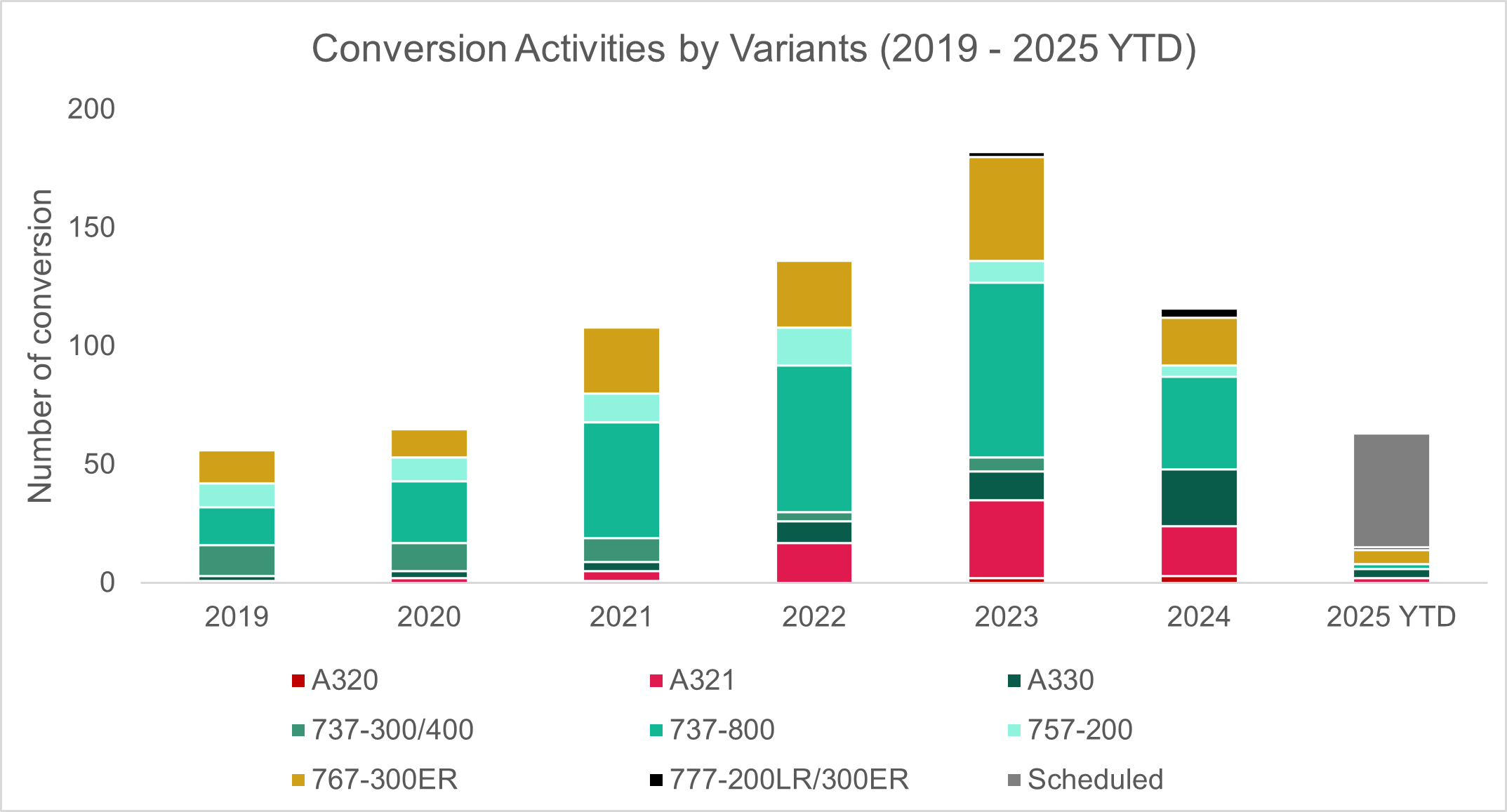

P2F改造の進行状況

2025年のP2F(旅客機から貨物専用機への改造)は大きく減速し、特にボーイング737-800は15機のみ完了しました。年内の改造予定は約48機、主にワイドボディ機が中心です。改造待ちバックログは約320機に減少、主体は737-800、A321、A330、777-300ERです。ただし改造コスト増やSTC取得の遅延、需要の弱まりで一部機体は旅客運用に戻る可能性もあります。

Note: Widebody and Narrowbody Freighters only

Source: Cirium Fleets Analyzer

新造貨物機の注文

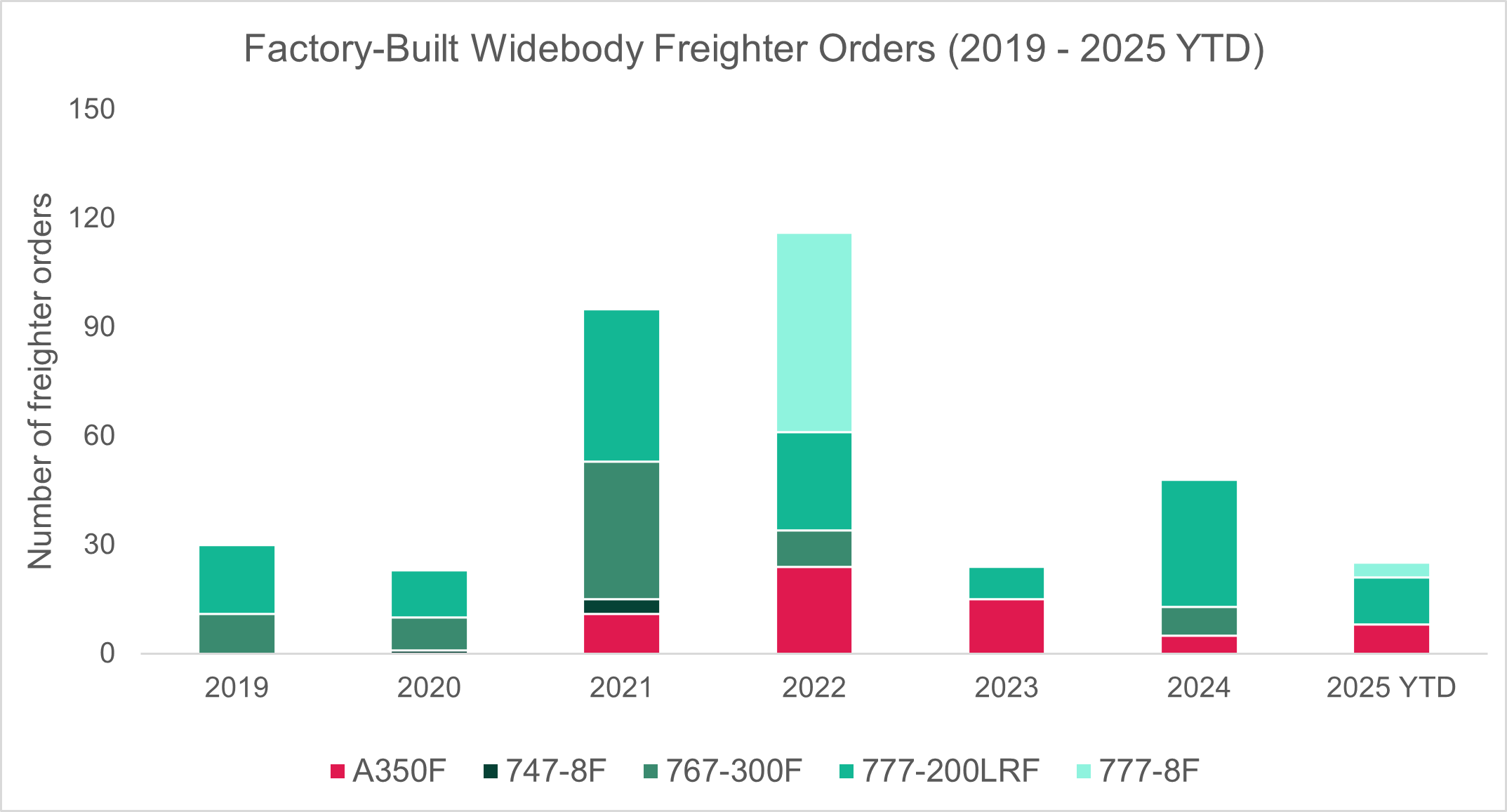

2025年これまでに約25機の新造貨物専用機が発注され、主力はエアバスA350Fとボーイング777-200LRF。カタール航空は将来の777-8Fを最大規模で注文し、A350Fはリース会社を含め幅広い顧客に採用されています。

Source: Cirium Core; Press Release

ボーイング767と777の生産は2027年で終了予定で受注枠には限りがあり、供給不足の懸念が出ています。ボーイング777Xの認証遅延やメーカーの納期遅延も市場に短中期の生産ギャップをもたらすと考えられています。

中古貨物機の市場価値とリース料

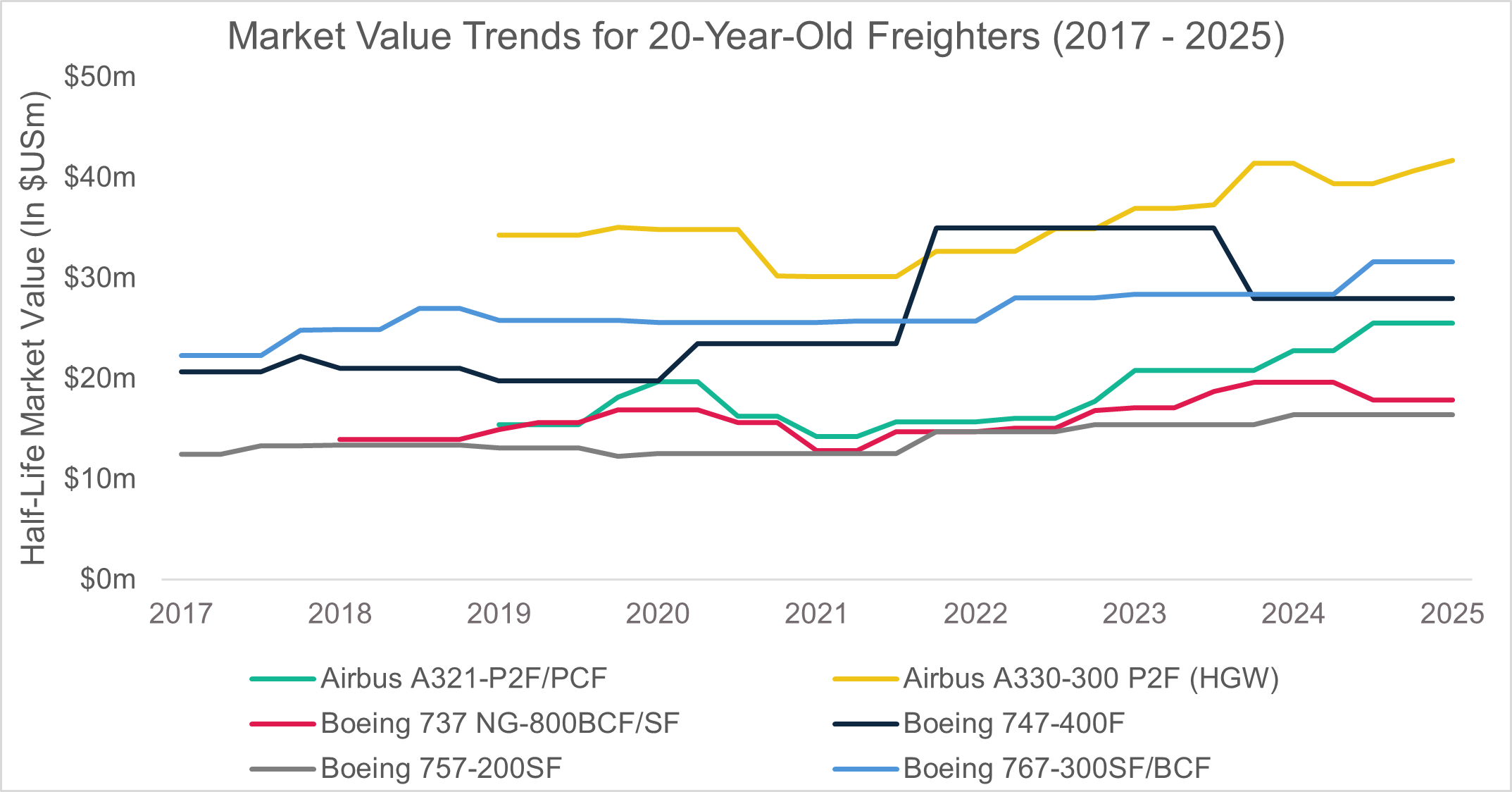

Ciriumの調査によると、主な20年機齢貨物専用機の市場価値は安定しており、特にワイドボディ貨物機が顕著です。唯一の例外がボーイング747-400Fで、エンジンの価値低下が影響しています。リースマーケットも同様の傾向で、パンデミック期の変動後は強含みです。

ワイドボディ貨物機への継続的な需要、新造貨物機の納期遅延、777 P2F改造認証の遅れ、メンテナンスコスト上昇、MROスロットの不足などが市場価値の下支え要因です。供給制約が緩和されるまで、この傾向が続くと見込まれます。

Note: Value as of June 2025

Source: Cirium Valuation Analyzer

展望

2025年上半期を通じて、世界の貨物専用機市場は主に供給制約下に置かれ、特にワイドボディ容量で顕著です。北米向けは関税問題による不確実性が最大となる一方、生産制限、P2F改造減速、高い利幅が当面の市場構造を規定します。全体として、供給のタイト化と適度な需要、ナローボディの供給余剰縮小という組み合わせが続くと予想されます。

航空AIと機械学習

航空AIと機械学習